پ.ن ۱ : از ۴ سال پیش که فیلم The Big Short اکران شد، همیشه تصمیم داشتم آن را تماشا کنم اما هیچ وقت فرصت مناسبی پیش نمیآمد و راستش فکر نمیکردم موضوع جذابی هم داشته باشد. تا این که یک ماه پیش بالاخره پس از کلی توصیه دوستان، عزمم را برای تماشای این فیلم جزم کردم. در وصف این فیلم همین بس که تا امروز سه بار به طور کامل این فیلم را تماشا کردهام و الان که دارم این متن را مینویسم هم احتمالا بارها و بارها باید به آن مراجعه کنم.

بار اولی که فیلم The Big Short را دیدم، شاید کمتر از نصف داستان را فهمیدم. دفعات بعدی تصمیم گرفتم که در کنار تماشای فیلم، جستجویی هم بکنم و تا جایی که میتوانم از عبارتهای تخصصی سر در بیاورم. همانطور که شخصیت راوی فیلم جرد ونت میگوید، وقتی که اصطلاحات مربوط به بازارهای مالی را میشنوید احساس گیج و گنگ بودن به شما دست میدهد و این همان چیزی است که وال استریت میخواهد. متخصصان والاستریت با تولید این اصطلاحات و ابزارهای پیچیده میخواهند به شما این موضوع را نشان بدهند که تنها خودشان میتوانند با این مفاهیم و ابزارها کار کنند و از آن مهمتر : آنها میخواهند که به حال خودشان رهایشان کنید.

با تماشای این فیلم و جستجوهایی که در کنار آن انجام دادم، چیزهای خیلی زیادی یاد گرفتم و تصمیم گرفتم یک توضیح خودمانی و ساده از اتفاقاتی که در فیلم میافتد را در این پست بنویسم تا اگر شما هم پس از دیدن این فیلم برای بار اول چیز زیادی دستگیرتان نشد، با مراجعه به این پست، تا حدودی به داستان اصلی پشت این فیلم پی ببرید.

پ.ن ۲ : پیشنهاد میکنم که پیش از مطالعه این پست، حتما یک بار فیلم را ببینید و پس از آن ادامه را بخوانید. دلیلش هم اسپویل شدن نیست، چیزی به اسم اسپویل یا خطر لو رفتن برای این فیلم وجود ندارد. اما دیدن این فیلم از ارزش بالایی برخوردار است و همچنین خودم در لابهلای این پست به صحنههای مختلف فیلم ارجاع میدهم که ممکن است برای کسانی که فیلم را ندیدهاند کمی آزار دهنده باشد.

پ.ن ۳ : طبیعتا حدس میزنید وقتی که پیشنوشتهای یک پست انقدر طولانی است، پس خود پست هم مستثنی نیست. درست حدس زدید. با یک متن طولانی طرف هستید. اما پستی که میخواهد ریشههای بحران مالی ۲۰۰۸ را زیر و رو کند و یک روایت دقیقتر را ارائه کند. اصطلاحات مالی که هر کدام پیچیدگیهای خود را دارند و سعی کردم در قالب مثالهای ساده آنها را توضیح دهم و کلی کار دیگر که من را ناگزیر میکرد تا این متن را تا این حد طولانی بنویسم. امیدوارم که از مطالعه آن لذت ببرید و در نهایت احساس کنید که ساز و کار این بحران بزرگ را بهتر درک میکنید.

اگر دنبال بخش خاصی از فیلم هستید شاید فهرست زیر بتواند شما را کمک کند که سریعتر به نتیجه برسید :

- MBS که در فیلم صحبتش میشود چیست و چطور این محصولات بحرانزا شدند؟

- CDO چیست و نقش آن در بحران ۲۰۰۸ چه بود؟ شرکتهای اعتبارسنجی چطور ریسک سرمایهگذاری را افزایش دادند؟

- کلا اصطلاح Short چیست و شخصیتهای اصلی فیلم چطور از این بحران پول در میآورند؟

- فروش استقراضی یا Short Selling چطور در دنیای واقعی اتفاق میافتد و Credit Default Swap دقیقا چیست؟

برویم به سراغ داستان فیلم The Big Short که در فارسی به رکود بزرگ یا رکود عظیم ترجمه شده و ترجمه درستی هم نیست. مفاهیم خیلی زیادی در این فیلم مطرح میشوند که همین موضوع، کار من را بسیار سخت میکند. این که از کجای داستان شروع کنم.

برای شروع فکر میکنم پایبندی به خط خود داستان بسیار خوب باشد.

گام اول : یک ایده عالی برای پول بیشتر

از لوئیس رنری (Lewis Ranieri) شروع میکنیم و طرح هوشمندانهاش Mortgage-backed Security یا اوراق بهادار با پشتوانه وام رهنی (مسکن) که به اختصار در فیلم MBS نامیده میشود. این طرح که به قول جرد ونت (راوی فیلم) صنعت بانکداری را از یک صنعت خستهکننده و غیر جذاب، به صنعت شماره یک آمریکا تبدیل کرد چیست؟

همه ما با وام مسکن آشنایی داریم. یک بانک، که در ایران بانک مسکن هست، برای خرید خانه مقداری پول به ما میدهد. ما هم تعهد میدهیم که در زمانی مشخص، با پرداختهای ماهیانه، پول و سودش را به بانک برگردانیم. همه یا اکثر افراد هم قسطهای وامشان را به صورت مرتب پرداخت میکنند و این کار را ادامه میدهند تا این که روزی، خانهشان که وثیقه بانک است آزاد شود. تا اینجا همه چیز برای ما آشناست. اما یک مشکل بزرگ وجود دارد و آن هم اینکه برای بازگشت پول با سود کاملش، بانک باید چندین سال صبر کند.

نبوغ طرح لوئیس رنری در این بود که به بانکها اجازه میداد پولشان را با سود کمتر، در زمانی کوتاهتر دریافت کنند و آن پول را در جای دیگری سرمایهگذاری کنند یا دوباره به تعداد نفرات بیشتری وام بدهند. اما چطور؟

فرض کنیم ۱۰۰۰ نفر، هرکدام ۱۰۰ میلیون تومان وام مسکن میگیرند و قرار است که طی ۱۰ سال آینده، این ۱۰۰ میلیون را با ۱۰ درصد سود سالیانه به بانک برگردانند. یعنی ۱۰۰ میلیون تومان وام به علاوه یک دهم ۱۰۰ میلیون تومان در هر سال که در آخر ده سال میشود ۲۰۰ میلیون تومان.

۲۰۰ = ۱۰ (۱۰٪ × ۱۰۰) + ۱۰۰

باز هم میگویم که فرض کنیم. فرمول بالا درست نیست و سادهسازی شده.

بانک به جای اینکه ۱۰ سال صبر کند و ۲۰۰ میلیون از هر نفر و در کل ۲۰۰ میلیارد از ۱۰۰۰ نفر دریافت کند، تمام این وامها را در یک بسته سرمایهگذاری قرار میدهد و به قیمتی پایینتر از ۲۰۰ میلیارد تومان به یک شرکت یا بانک دیگر که به دنبال سرمایهگذاری است میفروشد. هم بانک ارائه دهنده وام سود میکند و هم بانکی که به دنبال سرمایهگذاری است.

بانک سرمایهگذاری هم این بسته را که مثلا به قیمت ۱۲۰ میلیارد تومان خریداری کرده است، به یک میلیون سهم ۱۲۰ هزارتومانی تقسیم میکند و به صورت سهمهای کوچک (بخوانید اوراق قرضه) و مثلا به قیمت ۱۵۰ هزارتومان به ازای هر سهم میفروشد. بانک سرمایهگذاری، به ازای فروش هر سهم ۳۰ هزار تومان و در مجموع ۳۰ میلیارد تومان سود میکند و شخصی که این اوراق قرضه را میخرد به ازای هر سهم، ۵۰ هزار تومان یا ۳۳٪ در پایان ۱۰ سال سود میکند. پس با یک معامله برد-برد-برد طرف هستیم. هرچند اعداد و ارقام بالا تماما ساختگی هستند اما کلیت ماجرا همین است.

ممکن است برای شما سوال پیش بیاید پشتوانه این اوراق قرضه چیست؟ آمدیم و ملت پولشان را ندادند. آن وقت چه؟

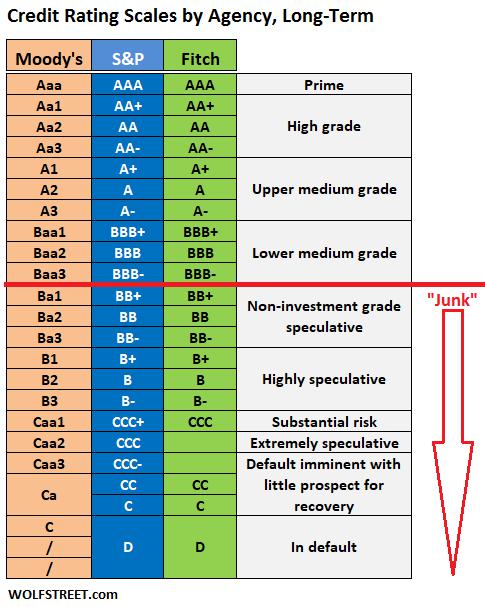

درست همینجاست که سر و کلهی شرکتهای Rating یا امتیازدهی یا اعتبارسنجی پیدا میشود. شرکتهایی مثل S&P، Moody’s و … که کارشان بررسی اعتبار کشورها، شرکتها و سازمانها و سرمایهگذاریهای پیشنهادی از طرف این مجموعههاست. امتیازدهیها هم به صورت حروف الفبای انگلیسی است و از بهترین حالت AAA شروع میشود تا حروف B و C و D که حالتهای کماعتبارتر هستند. جدول زیر امتیازبندی این شرکتها را نشان میدهد.

MBSها امتیاز AAA دارند. یعنی احتمال خیلی خیلی بالایی وجود دارد که سود شما پرداخت شود یا احتمال ناچیزی وجود دارد که کسی قسط وام مسکنش را پرداخت نکند. همانطور که بارها و بارها در فیلم میشنویم افراد با تعجب از هم میپرسند مگر کسی هم پیدا میشود که وام مسکنش را پرداخت نکند؟

و یادمان هم باشد که این اوراق در ابتدا توسط دولت پشتیبانی میشدند و از آنجایی که دولت ایالات متحده امتیاز AAA دارد پس این اوراق هم امتیاز بالایی در آن زمان داشتند.

البته ابزار دیگری هم برای جلوگیری از ضرردهی در صورت عدم پرداخت وجود دارد که CDS یا Credit Default Swap نام دارد. این را کمی جلوتر توضیح میدهیم، اما در این حد بدانید که یک شرکت بیمه در ازای دریافت مبلغی، سرمایه گذاری شما را بیمه میکند و در صورت عدم پرداخت، پول شما یا بخشی از آن را میدهد. بگذریم.

تا اینجا فهمیدیم که MBS چیست یا در روزهای اول چه شکلی بود. حالا میخواهیم به سرنوشت MBSها بپردازیم. یعنی چیزی که به آن تبدیل شدند و بحران نهایی سال ۲۰۰۸ را ایجاد کردند.

باز هم بیشتر : یک چرخه شوم

MBSها ابزارهای سرمایهگذاری بسیار خوبی بودند. بانکها، شرکتهای سرمایهگذاری و افراد از آن سود میبردند و میلیاردها دلار آورده مالی برای بانکها داشت. اما یک مشکل بزرگ وجود داشت. تعداد افرادی که اعتبار کافی برای دریافت وام داشتند ثابت بود و یا با نرخ بسیار کمی رشد میکرد و این یعنی رشد درآمد بانکها از MBS با محدودیت جدی مواجه شد. پس اگر تعداد افرادی که میتوانند وامشان را پس بدهند و درآمد و شغل مناسب دارند تغییری نمیکند و در واقع بازار محدود و ثابت است، چه راه حل دیگری وجود دارد؟

راهحل بانکها این بود که دیوارهای ورود را کوتاهتر کنند.

این همان چیزی است که در سکانسی که عکس بالا از آن برداشته شده توضیح داده میشود (دقیقه ۵۰:۳۸). آنها تصمیم گرفتند که شرط حداقل درآمد را کاهش بدهند و کم کم حذف کنند، شرط شغل ثابت و شرایط پایدار دیگر را کاهش بدهند و در نهایت بازرسی این همه متقاضی وام که شدنی نیست! پس زیاد سخت نگیرند و فقط وام بدهند، اما به یک شرط : سود بازپرداخت وام نسبت به یک وام معمولی بیشتر خواهد بود. چون به هر حال بانک با این کار در حال تحمل ریسک بیشتر است. حقه کثیفی است، نه؟ اما تا وقتی که شما را غرق در پول میکند، مگر اهمیتی هم دارد؟

این چرخه همینطور تکرار شد و تکرار شد تا اینکه MBSها پر شدند از افراد با اعتبار پایین و ریسک این بستههای سرمایهگذاری بالا و بالاتر رفت. پس امتیاز این بستههای سرمایهگذاری هم باید پایین میآمد و کمتر کسی حاضر به پذیرفتن چنین ریسکی میشد. اما در عمل این اتفاق نیفتاد. در اینجا باید یک مفهوم جدید را معرفی کنیم که در کنار هنر شرکتهای اعتبارسنجی یک بمب ساعتی را وارد بازارهای مالی آمریکا و البته جهان کرد : CDO.

گام دوم : فروش گنجشک به جای قناری

تعهدات با پشتوانه بدهی یا Collateralized Debt Obligation که به اختصار CDO نامیده میشود یکی از مهمترین قطعات پازل فیلم The Big Short است. این ابزار به بانکها اجازه میدهد که با داشتن تنها یک نوع سبد سهام، فرصتهای سرمایهگذاری متنوعی را به مشتریان خود معرفی کنند و افراد متنوعی را جذب این فرصتها کنند. کمی پیچیده شد. پس بگذارید سادهتر توضیح بدهم.

فرض کنید من به سفری در آن طرف آبها رفتهام و فرصت خیلی جذابی برای وارد کردن یک کالای خاص که به نظرم کلی طرفدار در ایران دارد پیدا کردهام. مثلا ترکیه و مثلا لباس که به ذهن هیچ کسی هم نرسیده است. میدانم که برای اینکه بتوانم این کار را انجام دهم، به ۳۰۰ میلیون تومان پول نیاز دارم و میدانم که میتوانم ۵۰ درصد سود از این کار به دست بیاورم. از قضا هیچ کدام از اطرافیان من هم به تنهایی چنین پولی ندارند و باید از سه نفر ۱۰۰ میلیون تومان پول بگیرم. با سه نفر از دوستانم به نامهای محسن، هاشم و کیا صحبت میکنم. به آنها پیشنهاد میکنم که ۱۰۰ میلیون به من پول بدهند و در ازای آن، ۲۵ درصد سود به آنها میدهم یا در واقع ۱۰۰ میلیون آنها را تبدیل به ۱۲۵ میلیون میکنم، البته این کار هم کمی ریسک دارد.

کیا به من میگوید که خیلی برایش مهم است که اصل پولش برگردد و سود آنقدرها برایش مهم نیست. پس حاضر است که ریسک کمتری کند و آورده کمتری هم داشته باشد. محسن اما حاضر به پذیرش این مقدار از ریسک هست. هاشم هم ۲۵ درصد سود برایش اصلا جذاب نیست و اعتقاد دارد که سودی که کمتر از ۴۰ درصد باشد معنی ندارد. پس من باید بتوانم این سه نفر را به یک روشی راضی کنم. یک شب زیر دوش حمام ایده خلاقانهای به ذهنم میرسد و از خوشحالی دوست دارم بروم در کوچه داد بزنم : یافتم، یافتم. اما میدانم در این صورت دیگر کسی به عقل من اعتماد نمیکند که بخواهد پولی هم به من قرض بدهد. پس تا فردا صبح صبر میکنم و این بار با یک پیشنهاد جذاب سراغ دوستانم میروم.

به کیا پیشنهاد میکنم که اصل پولش را با سود ۵ درصد (۵ میلیون) به او برمیگردانم و تضمین میکنم حتما پولش را دریافت خواهد کرد. محسن هم که از همان اول به سود ۲۵ درصد (۲۵ میلیون) راضی بود. به هاشم هم میگویم که اصل پولش را با ۴۵ درصد سود (یا ۴۵ میلیون) به او بر میگردانم اما امکان دارد که اتفاقی پیش بیاید و نتوانم این مقدار را پرداخت کنم. چه اتفاقی افتاد؟

من از همان اولش هم میخواستم ۷۵ میلیون تومان یا ۲۵ درصد از ۳۰۰ میلیون تومان به اضافه اصل پولشان را به آنها برگردانم اما دو نفر از آنها شرایط برایشان راضیکننده نبود و نمیتوانستم سرمایه مورد نیازم را تامین کنم. با این روش و تنوع بخشیدن به نرخ سود و ضمانتها توانستم سرمایه مورد نیازم را تامین کنم و البته در ظاهر اتفاق خاصی هم نیفتاد. اما یک اتفاق مهم افتاد و آن هم این بود که من به کیا قول دادم که پولش را هرطور شده بر میگردانم. یعنی اگر فردا مشکلی پیش آمد و جنسها کمتر از حد انتظار فروش رفت، اولین نفری که پولش را میگیرد کیا هست و بعد از آن پول دیگران به حسابشان ریخته میشود.

به طور مثال فرض کنید که من ۳۰۰ میلیون تومان جنس را خریدم و یک پیج اینستاگرام هم زدم و شروع کردم به تبلیغات و اطلاعرسانی، اما فروش آنطور که من دوست داشتم پیش نرفت و به جای فروش تمامی اجناس با ۵۰ درصد سود که میشود ۴۵۰ میلیون، تنها ۴۲۰ میلون تومان فروش داشتم. اگر قرار بود ۷۵ میلیون تومان سود بدهم، حالا نمیتوانم و تنها ۴۵ میلیون تومان میتوانم به کیا و محسن و هاشم پرداخت کنم. طبق قول و قراری که با کیا داشتیم، ۱۰۰ میلیون به همراه ۵ میلیون تومان سودش را پرداخت میکنم؛ پول محسن با ۲۵ میلیون سودش را هم میدهم؛ اما تنها میتوانم ۱۵ میلیون تومان سود به هاشم بدهم (فرض کنید از سود خودم نمیخواهم بگذرم). به هر حال هاشم این موضوع را پذیرفته بود و ریسک کرده بود.

این همان کاری است که بانکها، با MBSها انجام دادند. آنها طی یک حرکت محیرالعقول، سهامهای کوچک یا اوراق قرضهای که گفتیم را تبدیل به سه طبقه مجزا کردند : کم ریسک، ریسک متوسط و پر ریسک. سود هر یک از این دسته سهامها هم متناسب با ریسک آنها تعیین میشد. هرچه ریسک بیشتر، سود هم بیشتر. اگر پرداخت قسط وامها به صورت معمول پیش میرفت، همه پولشان را دریافت میکردند، اما اگر عدهای تصمیم میگرفتند که دیگر اقساط وامشان را پرداخت نکنند، سود گروه پر ریسک کم میشد و اگر این روند ادامه پیدا میکرد، ممکن بود که آنها حتی اصل پولشان را هم نگیرند و سپس سود گروه متوسط کم میشد و گروه کمریسک در آخرین بخش این دومینو قرار داشتند.

اما چه بر سر امتیازدهیها آمد؟ ما میدانیم که بسیاری از افرادی که اعتبار مناسب هم نداشتند، میتوانستند وام مسکن بگیرند و پول را با نرخ سود بیشتری به بانک برگردانند، پس باید امتیازدهی مجموع این وامها پایین میآمد. اما این اتفاق نیفتاد. جرد ونت (رایان گاسلینگ) در یک سکانس نبوغآمیز با استفاده از مهرههای جنگا همین موضوع را توضیح میدهد که بانکها وامهای مختلف و سرمایهگذاریهای مختلف که امتیاز چندان مناسبی نداشتند را در یک بسته جمع کردند و شرکتهای اعتبارسنجی از جمله S&P هم امتیازهای بالایی به آنها دادند چون به اندازه کافی متنوع شده بود یا در واقع همه تخممرغ سرمایهگذاران را در یک سبد نمیگذاشت، قافل از اینکه همه سبدها خراب بودند!

شرکتهای اعتبارسنجی یک انگیزه مهمتر هم برای این امتیازدهی نادرست داشتند. ما وقتی از این انگیزه باخبر میشویم که مارک بام (Mark Baum) که استیو کرل (Steve Carell) نقش او را بازی کرده در حال صحبت با یکی از کارکنان S&P است که ما او را به نمایندگی از کل شرکتهای اعتبارسنجی میشناسیم. این شرکتها که S&P، Moody’s و Fitch مهمترین آنها هستند میدانستند که در صورتی که امتیاز مناسب و بالایی به این بستههای سرمایهگذاری ندهند، بانکها به سراغ رقبایشان میروند. هر بانک برای اعتبارسنجی پولی را به این شرکتها پرداخت میکند و رفتن بانک به سراغ رقبا به منزله کاهش سودآوری و از دست دادن مشتری است. پس انگیزه سودآوری شرکتهای اعتبارسنجی باعث شد که یک تکه دیگر از پازل بحران مالی سال ۲۰۰۸ کامل شود.

حالا یک سوال خیلی مهمتر پیش میآید. سوالی که حق میدهم تا به اینجای مطلب دائم به دنبال آن بوده باشید و آن هم این است که اسم فیلم از کجا میآید و موضوع اصلی فیلم دقیقا چیست؟ شخصیتهای این فیلم چطور قرار است از این سیستم در هم تنیده و فاسد بانکی پول به دست بیاورند در حالی که تمام این سیستم در حال غرق شدن است؟

گام سوم : حاضرم شرط ببندم که تو میبازی

Short یا Short Selling یکی از مهمترین ابزارهای مالی است که اصل داستان فیلم هم به آن پرداخته است. عبارت Short Selling در فارسی به فروش استقراضی ترجمه شده است. برای اینکه این مفهوم را بهتر متوجه بشویم بیایید یک مثال را با هم مرور کنیم.

فرض کنیم یکی از روزهایی که دارم در شهر قدم میزنم، با یک اطلاعیه روبرو میشوم که شرکت سایپا قصد دارد هفته آینده تعداد محدودی از ماشینهایش را با نصف قیمت به بازار عرضه کند. با دیدن این اطلاعیه، با خودم فکر میکنم که چقدر خوب میشد اگر میتوانستم چند عدد از این ماشینها را خریداری کنم و بعد در بازار آزاد با قیمت معمول بفروشم و پولم را دو برابر کنم. همه چیز خوب است اما متاسفانه من پول کافی برای پرداخت هزینه اولیه یا پیشپرداخت را ندارم. باز هم یک شب زیر دوش در ذهنم جرقهای میخورد و سریع از زیر دوش میآیم بیرون تا فرصت را از دست نداده باشم. میدانم که سه نفر از دوستانم پراید دارند. میتوانم ماشین آنها را یک هفته قرض بگیرم. به محض قرض گرفتن آنها را میفروشم و با نصف آن پول، سه پراید دیگر را طبق اطلاعیه میخرم و به دوستانم پس میدهم. در ظاهر ماجرا هیچ اتفاق خاصی نیفتاد. پرایدهایی که از دوستانم گرفته بودم را پس دادم. ارزش دارایی آنها هم کم نشد. اما من توانستم نصف پول سه پراید را به دست بیاورم بدون این که کار خاصی انجام داده باشم. این تقریبا همان مفهوم شورت کردن یا فروش استقراضی است.

مایکل بری (Michael Burry) با بازی کریستین بیل (Christian Bale) در سال ۲۰۰۵، طی یک سری بررسیها به این نتیجه رسید که در دو سال آینده تعداد کسانی که نمیتوانند به تعهداتشان عمل کنند و اقساط وام مسکنشان را پرداخت کنند بیشتر و بیشتر میشود. در فیلم ما متوجه میشویم، برای این که او به این نتیجه برسد، اطلاعات تمام MBSها را بررسی کرد که در هر کدام از آنها هزاران وام مختلف وجود داشت. همانطور که در فیلم میبینیم، او در حال گشت و گذار در فایلهای اکسل است و متوجه میشود که نرخ عدم پرداختها و کسانی که ۶۰ روز و ۹۰ روز و ۱۲۰ روز است که اقساطشان را پرداخت نکردهاند در حال افزایش است.

هنر او در همین بود که وقتی احساس کرد یک جای کار میلنگد، به سراغ بررسی دادههایی رفت که هیچ کس فکرش را هم نمیکرد و راستش از حوصله هر انسان معمولی هم خارج بود. علاوه بر این، مدلی که او برای پیشبینی از آن استفاده کرد و فهمید که یک زمانی در سال ۲۰۰۷-۲۰۰۸ بازار مسکن سقوط خواهد کرد هم احتمالا مدل دقیقی بوده است.

کاری که مایکل بری با MBSها کرد، همان کاری است که من میخواستم با پراید دوستانم بکنم. پیش از این که جلوتر برویم، بیایید کمی بیشتر در مورد مفهوم فروش استقراضی فکر کنیم. شاید برای شما هم سوال پیش آمده باشد که چه نیازی به این ابزار هست؟ با این کار شما یک جورهایی دارید روی سقوط و کاهش ارزش یک دارایی شرطبندی میکنید. این کار چه فایدهای دارد؟

شورت کردن یا فروش استقراضی دو نفع عمده دارد :

- با این کار شما تنها با افزایش ارزش داراییها سود نمیکنید، بلکه میتوانید زمانهایی که بازارها سقوط میکنند و داراییها ارزششان را از دست میدهند هم سود خوبی به دست آورید. این نفع را بیشتر میتوان فردی دانست. یعنی شما این فرصت را در اختیار افراد قرار میدهید و ابزاری به آنها میدهید که فرصتهای بیشتری برای کسب سود داشته باشند.

- مورد دوم که به نظر بسیار با اهمیتتر است، این است که با وجود این ابزار، ارزش واقعی داراییها و سرمایهگذاریها بهتر مشخص میشود. زمانی که تعداد زیادی از افراد به سمت فروش استقراضی یک دارایی روی میآورند، در واقع دارند این خبر را به تمام بازار میدهند که ارزش آن دارایی کمتر از چیزی است که الان هست. پس ارزش آن دارایی کاهش پیدا میکند و به سمت واقعی شدن پیش میرود. این موضوع نفع جمع را در پی دارد.

هرچند این ابزار مورد سو استفادههای زیادی هم قرار میگیرد. نمونههای آن هم افرادی هستند که هر از گاهی با استفاده از رسانههایشان تسلا را تحت فشار قرار میدهند و خبر از ورشکست شدن آن میدهند و سهامش را Short میکنند. پیشنهاد میکنم در این زمینه قسمت برگ برنده از چنل بی و البته فایل صوتی تکمیلی این قسمت که حامد قدوسی در مورد این مفهوم توضیحاتی ارائه میکند را هم گوش کنید.

گام چهارم : اون با من

حالا برگردیم سراغ داستان اصلی خودمان. ما در فیلم یک مفهوم مهم دیگر هم داریم. مایکل بری برای فروش استقراضی MBSها چیزی خرید و فروش نکرد. او به سراغ بانکها رفت و از آنها خواست که او را بیمه کنند و در واقع از ابزاری به نام Credit Default Swap استفاده کرد که به اختصار CDS نامیده میشود و در فارسی به مبادلهی نکول اعتبار ترجمه شده است. از کلمه نکول اصلا نترسید. این کلمه که ترجمه default است به معنی عدم پرداخت است. اگر بخواهیم خیلی ساده و کوتاه بگوییم، معنیاش این است که یک شرکت با اعتبار بالا، تضمین میکند که اگر شرکت سومی به تعهداتش عمل نکرد، خسارت شما را بپردازد. بیایید این مفهوم را باز هم با یک مثال ساده مرور کنیم.

من دوستی دارم که هر بار پولی قرض میگیرد، دیگر از او خبری نمیشود و معمولا هم فراموش میکند که بدهکار بوده است. این شهرت او در میان دیگر دوستان من هم پیچیده است و همه میدانند که نباید به او پولی را قرض بدهند. از قضا این دوست خوب من، یک روز با من تماس میگیرد و میگوید که به شدت دچار مشکل شده و به ۲۰ میلیون تومان پول نیاز دارد. من هم میدانم که اگر این پول را به او بدهم، دیگر هیچ تضمینی برای پس گرفتنش وجود ندارم. این موضوع را با برادرم در میان میگذارم. برادرم از شنیدن مشکل او ناراحت میشود و به من میگوید پول را به او قرض بده، اگر پس نداد بیا و از من بگیر. دیگر به نیت برادر من کاری نداریم یا اصلا کاری هم نداریم که چرا برادر من این پول را خودش به او قرض نداده است. فقط مهم این است که برادر من، این قرض را تضمین کرده و در واقع من مطمئن هستم که هر اتفاقی بیفتد، پول من جایی نمیرود.

در دنیای مالی هم یک چنین ساز و کاری داریم. طبیعتا کمی پیچیدهتر و البته عجیبتر. آنقدر عجیب که حتما باید زیر دوش حمام به ذهن کسی رسیده باشد. اما این موضوع چطور کار میکند؟

بیایید سه سازمان جدا را در نظر بگیرم : یک صندوق بازنشستگی که ما اسمش را مثلا صندوق بازنشستگی کاکاوند میگذاریم. یک بانک سرمایهگذاری که اسم آن هم بانک سرمایهگذاری کاکاوند هست و یک شرکت خصوصی که برای جلوگیری از تضاد منافع اسم آن را کیک و کلوچه امین میگذاریم.

صندوق بازنشستگی کاکاوند به دنبال سرمایهگذاری منابع خود در فعالیتهای تجاری است تا بتواند ارزش پول افراد تحت پوشش خود یا مشتریانش را حفظ کند و افزایش دهد و البته حقوق کارکنان خود را هم بدهد. کیک و کلوچه امین هم به فرمول جدیدی برای تولید کیک دست پیدا کرده که با هزینه پایین میتواند کیک و کلوچههای محلی با کیفیتی بالا را تولید کند و به نظر میرسد که بیزینس بسیار سودآوری باشد. رئیس شرکت کیک و کلوچه امین، به صندوق بازنشستگی کاکاوند مراجعه میکند و با ارائه طرح تجاری خود، درخواست ۱۰ میلیارد تومان وام میکند. صاحبان صندوق بازنشستگی کاکاوند به طرح تجاری ارائه شده علاقهمند میشوند اما مشکل آنها این است که نمیدانند شرکت کیک و کلوچه امین چقدر اعتبار دارد و آیا میتواند از عهده پرداخت مبلغ وام به همراه سود آن بر بیاید یا نه.

اینجا همان جایی است که بانک سرمایهگذاری کاکاوند وارد میشود. این بانک به صندوق بازنشستگی کاکاوند پیشنهاد میدهد که با پرداخت یک مبلغ سالیانه (که بخشی از سود دریافتی سالیانه صندوق هست) این معامله را بیمه کند. به طور مثال اگر وامی که کیک و کلوچه امین گرفته، با سود سالیانه ۱۲ درصد هست، صندوق کاکاوند ۲ درصد از آن را سالیانه (یا ۰/۵ درصد در هر سه ماه) به بانک کاکاوند میدهد. بانک سرمایهگذاری کاکاوند هم در ازای دریافت این مبلغ، تضمین میکند که اگر کیک و کلوچه امین از پس تعهداتش بر نیامد، باقی پول را پرداخت کند. این توضیح ساده همان چیزی است که ما به عنوان مبادلهی نکول اعتبار میشناسیم.

اما اینجا یک اتفاق خیلی خیلی جذاب هم میتواند بیفتد و آن هم وقتی است که پای بازیگر چهارمی به این بازی باز میشود. یک شرکت سرمایهگذاری دیگر که برای پیچیدهتر نشدن ماجرا کاری نداریم که از چه نوعی است اما میدانیم که اسمش مثلا سرمایهگذاری احمد و برادران است. سرمایهگذاری احمد و برادران میداند که کیک و کلوچه امین به زودی ورشکست خواهد شد چون بازار مناسبی برای آن وجود ندارد و در نتیجه این شرکت نمیتواند وام و سود خود را به صندوق بازنشستگی کاکاوند پرداخت کند. احمد و برادران به سراغ بانک سرمایهگذاری کاکاوند میروند و یک پیشنهاد جذاب به آنها ارائه میدهند. آنها پیشنهاد میکنند که حاضرند که سه برابر مبلغی که صندوق بازنشستگی کاکاوند به آنها پرداخت میکند را به بانک پرداخت کنند و اگر کیک و کلوچه امین نتوانست به تعهداتش عمل کند، آنها هم سه برابر مبلغ وام و سودش را دریافت کنند. بانک هم چون یک جریان درآمدی جدید پیدا کرده و فکر میکند که کیک و کلوچه امین میتواند تعهداتش را اجرا کند قبول میکند که این قرارداد را ببندد.

در واقع این شکل دیگری از مبادلهی نکول اعتبار است که بدون دادن وام میتوان پول به دست آورد و شکل دیگری از Short کردن یا فروش استقراضی است. کاری که مایکل بری در فیلم انجام داد از همین جنس بود. او به سراغ بانکهای مختلف رفت و پیشنهاد داد که هر ماه مبلغی را به آنها پرداخت کند تا در صورتی که MBSها با مشکل مواجه شدند (یا افراد نتوانستند قسط وام خانهشان را پرداخت کنند) و در نتیجه ارزش CDOها پایین آمد، بانک به او مبلغ زیادی را پرداخت کند.

یک جای دیگر از فیلم هم ما با این مفهوم برخورد میکنیم. آن هم وقتی است که مارک بام در حال صحبت با نماینده مورگان استنلی است. یکی از همکاران قدیمی آنها تصمیم به فروش استقراضی یک سری از MBSها با امتیازهای BBB میکند. اما برای تامین مالی این موضوع شروع به فروش CDSها یا مبادلههای نکول اعتبار یک سری از MBSهای با امتیاز AA و A میکند. ما میدانیم که اعتبار اینها هم آنچنان خوب نبود و در نهایت با این کار ضرر مالی بسیار بزرگی به شرکت میزند.

در نهایت هم شد آنچه شد. کسانی که اعتبار پایینی داشتند، نتوانستند وامشان را پس بدهند، در نتیجه بانک خانههایشان را ضبط کرد. ضبط کردن خانهها باعث شد که عرضه خانه زیاد شود و قیمت آن کاهش پیدا کند. کار به جایی رسید که برخی از افراد خوش اعتبار هم متوجه شدند در حال پرداخت وامی هستند که از ارزش خانههایشان بیشتر است. آنها هم به صف کسانی پیوستند که از پرداخت وام خود سر باز میزدند. در نتیجه نکول (عدم پرداختها) بیشتر و بیشتر شد و در نهایت انفجار بزرگ رخ داد. بازار مسکن متلاشی شد و تبدیل شد به یکی از مهمترین نقاط تاریخ معاصر اقتصاد جهان.

پایان

بانکها به محض این که فهمیدند سرمایهگذاریهایشان پشیزی ارزش ندارد، شروع به فروش این اوراق به دیگر بانکها و موسسات کردند تا خودشان را از این مخمصه نجات دهند. اتفاقی که البته یک فیلم مجزا هم برای آن ساخته شده است. فیلم Margin Call که پیشنهاد میکنم آن را هم تماشا کنید.

به نظر من اما نتیجهگیری نهایی فیلم بسیار زیبا و تاثیرگذار بود. پس از سال ۲۰۰۸ و افتضاحی که بانکها به بار آوردند ساختار آنها تغییر چندانی نکرد. تنها اتفاقی که افتاد این بود که کتاب قانون ضخیمتر شد، اما ساختارها تغییر نکرد و هیچ بانک بزرگی مورد مواخذه قرار نگرفت و هیچ فرد مهمی دستگیر نشد. در عوض هزینه اشتباهات این موسسات را دولت با مالیات مردم پرداخت کرد و بانکها را نجات داد. بانکهایی که هنوز هم دارند همان کارهایی را میکنند که منجر به همان بحران بزرگ شد و متخصصانی که هنوز هم هشدار بحران بزرگتر و وحشتناکتری را میدهند.

The Big Short شاید داستان نحوه استفاده برخی افراد از بحرانها را نشان بدهد، اما در قلب خود یک پیام مهمتر هم دارد: ما نگذاشتیم کسانی که اشتباه کردند هزینه اشتباهاتشان را بپردازند. پس باید منتظر تکرار اشتباهات یا اشتباهات بزرگتر هم باشیم.

نوشته دستورالعمل ساخت بحران ۲۰۰۸ : توضیح فیلم The Big Short به زبان ساده اولین بار در امین کاکاوند. پدیدار شد.

Psst! Do you accept cookies?

Psst! Do you accept cookies?

What's your thoughts?

Please Register or Login to your account to be able to submit your comment.